PDD - công ty mẹ Temu, có doanh thu bằng một nửa Alibaba và JD, nhưng biên lợi nhuận tốt hơn do cơ cấu tinh gọn.

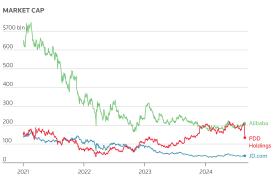

Cổ phiếu của 3 công ty thương mại điện tử lớn nhất Trung Quốc - Alibaba, JD và PDD Holdings - bị bán tháo đầu tuần này do nhà đầu tư lo ngại biên lợi nhuận các hãng tiếp tục thu hẹp trong cuộc đua xuống đáy. Xu hướng ngày càng rõ khi PDD tuyên bố đẩy mạnh hơn nữa các chương trình giảm giá, trong bối cảnh sức mua thị trường nội địa yếu.

Ba công ty thương mại điện tử này có quy mô tổng giá trị giao dịch trên sàn (GMV) lớn nhất Trung Quốc nhiều năm nay. Họ bán mọi thứ từ mỹ phẩm, đồ gia dụng, điện tử, thực phẩm cho hàng trăm triệu người mỗi tháng và được coi là thước đo tâm lý người tiêu dùng Trung Quốc.

Nhưng từ 2021, Covid-19 và nền kinh tế lớn thứ hai thế giới phục hồi không như mong đợi, kết hợp với khủng hoảng bất động sản kéo dài, đã làm suy giảm niềm tin người tiêu dùng Trung Quốc. Việc này khiến kết quả kinh doanh của 3 hãng dần khác biệt nhau.

Vốn hóa Alibaba, PDD và JD. Nguồn: Reuters

Người chiến thắng lớn nhất trong giai đoạn này về tăng trưởng doanh thu và vốn hóa thị trường là PDD - tập đoàn sở hữu nền tảng bán hàng giá rẻ Pinduoduo ở nội địa và Temu cho thị trường quốc tế.

Người tiêu dùng thắt lưng buộc bụng, thay vì mua các đồ hiệu đắt tiền, họ chuyển hướng sang hàng giá rẻ hơn, không thương hiệu. Vì thế, họ đổ xô đến Pinduoduo để mua các sản phẩm điện tử, quần áo... với giá phải chăng.

Tuy nhiên, tuần này, việc PDD công bố không đạt doanh thu hàng quý như dự đoán của giới chuyên gia, làm dấy lên hoài nghi liệu thị trường hàng giá rẻ cũng bắt đầu bị ảnh hưởng. Tập đoàn này mất 55 tỷ USD vốn hóa khi lãnh đạo công ty dự báo doanh thu và lợi nhuận năm nay khó đạt kỳ vọng trong bối cảnh tăng cạnh tranh trong nước và nhu cầu "đầu tư quyết liệt" để thu hút các nhà bán hàng có giá trị cao hơn.

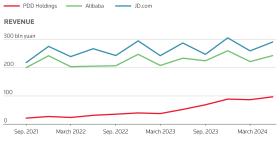

Doanh thu Alibaba, PDD và JD (tỷ nhân dân tệ). Nguồn: Reuters

Doanh thu Alibaba và JD lớn hơn PDD nhiều. Tuy nhiên, họ cũng gặp khó khăn trong tìm kiếm tăng trưởng doanh thu những quý gần đây. Alibaba cho biết khoản thu từ hoa hồng nhà bán hàng và quảng cáo tại nội địa chỉ tăng 1% trong quý II so với cùng kỳ năm ngoái. Con số này giảm so với mức 5% hồi quý I. Doanh số bán hàng trực tiếp cũng giảm 9% trong quý II, so với mức hạ 2% của quý đầu năm.

Với JD, giá trị đơn hàng trung bình quý II đi xuống so với cùng kỳ năm ngoái, do "chi tiêu của người tiêu dùng giảm". Công ty này nổi tiếng với các sản phẩm giá cao và giao hàng ngay hôm sau nhờ hoạt động hậu cần nội bộ.

Doanh thu của PDD chưa bằng một nửa của Alibaba và một phần ba của JD, nhưng ưu điểm của công ty này là cấu trúc tinh gọn, khoảng 17.400 người. Trong khi đó, Alibaba có lực lượng lao động khoảng 200.000 và JD là 517.000 người, với hơn 69% là nhân viên giao hàng.

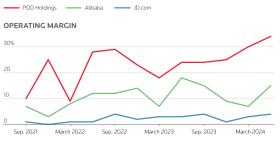

Việc dựa nhiều vào các nhà bán hàng bên thứ ba giúp PDD hưởng lợi nhuận tốt hơn. Vì thế, hãng này có biên lợi nhuận cao nhất, đạt 34%, so với 15% của Alibaba và 3% của JD.

Biên lợi nhuận hoạt động Alibaba, PDD và JD (tỷ nhân dân tệ). Nguồn: Reuters

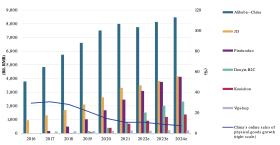

Xét về tổng giá trị giao dịch trên sàn (GMV), S&P Global dự báo GMV năm nay của JD sẽ nhỉnh hơn Pindoudou, cùng ở mức xấp xỉ trên 4.000 tỷ nhân dân tệ và bằng một nửa Alibaba, hơn 8.000 tỷ nhân dân tệ.

Trong bối cảnh kinh tế Trung Quốc đang chậm lại, thị trường thương mại điện tử nước này dự kiến tăng trưởng khoảng 8-9% mỗi năm trong hai năm tới, giảm so với tốc độ 13% của 5 năm qua. Theo S&P, chi tiêu thương mại điện tử giảm chủ yếu do tăng trưởng tiêu dùng chậm lại và giao dịch trực tuyến các sản phẩm, như đồ gia dụng, điện tử tiêu dùng, vốn đã ở mức cao.

Trên CNBC, Jasmine Bai, nhà phân tích tại Haitong International Securities Group đánh giá người tiêu dùng Trung Quốc ngày càng tìm kiếm các sản phẩm "đáng đồng tiền bát gạo" bất kể mức thu nhập. Điều đó dẫn đến sự cạnh tranh khốc liệt giữa PDD, JD và Alibaba.

Tổng giá trị giao dịch trên các nền tảng (tỷ nhân dân tệ), với ước tính cho 2022, 2023, 2024. Nguồn: S&P

Khi thị trường giảm tốc, để giành được thị phần của đối thủ, mỗi nền tảng đều phải đối mặt với những lựa chọn tốn kém và rủi ro, theo S&P. Ví dụ, động thái mở rộng số lượng các nhà bán hàng không thương hiệu để thu hút người tiêu dùng nhạy cảm về giá của Alibaba có nguy cơ làm tổn hại đến mối quan hệ với các nhãn có thương hiệu.

Trên các nền tảng như Taobao và Tmall, các nhãn hàng nổi tiếng có thể không mặn mà chi tiền quảng cáo khi họ phải đứng cạnh các sản phẩm không có thương hiệu và giá rẻ. Lợi nhuận của Alibaba cũng có thể tổn hại nếu hàng không thương hiệu lấn át, bởi các sản phẩm này có giá thấp hơn nhiều, dẫn đến phí và hoa hồng giảm, đặc biệt khi biên lãi vốn đã rất mỏng.

JD cũng ở trong tình thế tương tự khi quản lý mối quan hệ với các nhà bán hàng có thương hiệu. Mô hình bán hàng trực tiếp và hậu cần nội bộ của hãng không phù hợp để bán các sản phẩm không có thương hiệu giá rẻ, theo chuyên gia.

Ngược lại, PDD không dễ thu hút các thương hiệu tham gia nền tảng của họ vì lo ngại rủi ro ảnh hưởng đến danh tiếng. Những người tiêu dùng thích hàng giá thấp của PDD cũng có thể ít đón nhận đồ hiệu đắt tiền.

Jacob Cooke, CEO công ty tư vấn thương mại điện tử WPIC Marketing + Technologies đánh giá thế mạnh của Pinduoduo là các sản phẩm không có thương hiệu. Tuy nhiên, yếu tố giá thấp có thể không đủ tạo sự trung thành của khách hàng trong môi trường mà mọi đối thủ đều cung cấp giá rẻ.

"Trong khi các đối thủ cạnh tranh của PDD giảm giá mạnh, chúng ta thấy JD, Douyin và Alibaba nhấn mạnh hơn vào các lợi thế cạnh tranh độc đáo trong cung cấp hàng có thương hiệu giá trị cao, dịch vụ và bán hàng dựa trên nội dung", ông chỉ ra.

Nhà phân tích Vinci Zhang của M Science dự báo triển vọng nhu cầu nội địa Trung Quốc sẽ không thay đổi nhiều trong những tháng tới, bất chấp các biện pháp thúc đẩy tiêu dùng của Bắc Kinh. Điều này là do thu nhập hộ gia đình còn yếu.

Vì vậy, bài toán chung lúc này của 3 hãng thương mại điện tử là đảm bảo sản phẩm được niêm yết trên nền tảng có tính cạnh tranh. Để đạt được điều này, họ có thể phải đưa ra các chính sách hỗ trợ, giảm phí và ưu đãi cho nhà bán hàng để hạ giá càng nhiều càng tốt.

Nhưng nếu người tiêu dùng vẫn ám ảnh về giá, việc kích cầu bằng các chính sách như vậy có khả năng làm chậm tốc độ tăng trưởng doanh thu và xói mòn biên lợi nhuận, theo S&P.

Phiên An (theo Reuters, S&P, CNBC)

Đăng thảo luận